生前贈与加算とは?

事前に注意することは?

生前贈与加算とは、相続が発生した際に、被相続人(亡くなった方)が亡くなる前に行った一定期間内の贈与財産を、相続財産に加算して相続税を計算する仕組みのことです。

「節税になる」と思っていたのに、実際には生前贈与加算によって相続税が増えてしまうケースもあります。

この記事では、生前贈与加算の基本的な仕組みをわかりやすく解説し、計算例を交えながら注意点をご紹介します。

適切な準備をすることで、相続税負担を最小限に抑え、大切な家族を守るための相続手続きを実現できます。

相続対策を考えている方は、ぜひこの記事をヒントに、安心して準備を進めてみてください。

暦年課税とは? 110万円までの贈与は非課税

そもそも暦年課税とは、毎年1月1日から12月31日までの1年間に贈与された財産の合計額に基づいて課税される贈与税の課税方式のことです。この制度では、贈与を受けた人ごとに一定の非課税枠(110万円)が設けられており、その範囲内であれば贈与税がかからないのが特徴です。

生前贈与加算とは

生前贈与加算とは、相続時の贈与税額控除のことです。

相続が発生した際に、被相続人(亡くなった方)が亡くなる前に行った一定期間内の贈与、つまり上記で説明した暦年課税による贈与を、相続財産に加算して相続税を計算する仕組みのことです。

この制度は「生前贈与による相続税の節税」を過度に行うことを防ぐために設けられています。

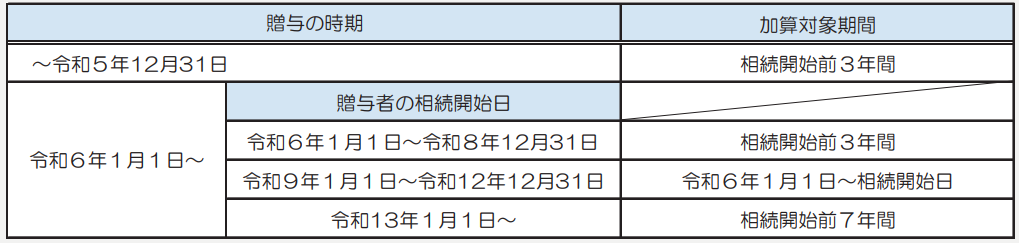

生前贈与加算が「3年→7年」に改正

“相続又は遺贈により財産を取得した方が、その相続開始前7年以内(改正前は3年以内)にその相続に係る被相続人から暦年課税による贈与により財産を取得したことがある場合には、その贈与により取得した財産の価額(その財産のうち相続開始前3年以内に贈与により取得した財産以外の財産については、その財産の価額の合計額から100万円を控除した残額)を相続税の課税価格に加算することとされます。”

2023(令和5年)年度の税制改正により2024(令和6年)年1月1日以降の生前贈与について、加算の対象期間が段階的に延長されました。

ざっくり言うと、贈与加算の期間が故人が亡くなってから3年間だったものが7年間に伸びました。

国税庁ホームページ「令和5年度相続税及び贈与税の税制改正のあらまし 」から引用https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf(20250109)

相続税から控除できる贈与税額の計算例

父が令和10年4月1日に亡くなり、 子が父から生前贈与(暦年課税)により取得していた財産が以下の場合では?

①令和5年4月1日 200万円

②令和6年3月10日 200万円

③令和7年3月15日 100万円

④令和7年5月20日 100万円

⑤令和8年5月15日 200万円

相続開始前3年以内の贈与以外の贈与財産 (②200万円+③100万円)-100万円

相続開始前3年以内の贈与財産 ④100万円+⑤200万円

200万円+300万円=500万円

①の贈与により取得した財産の価額については、令和5年12月31日以前の贈与 のため、相続税の課税価格に加算されません。

生前に考えておきたいこと

相続対策を考える際、生前贈与は重要な手段の一つです。しかし、贈与の方法を誤ると、相続時に生前贈与加算の対象となり、思わぬ税負担が発生する可能性があります。そのため、加算のルールを理解しつつ、適切な非課税措置や制度を活用することが重要です。以下では、生前贈与加算の対策として有効な方法をご紹介します。

教育資金の一括贈与

祖父母が孫に教育資金をまとめて贈与する場合、1,500万円まで非課税となる特例があります。この制度は、教育費用を早めに準備したい方にとって大変有効です。

結婚・子育て資金の贈与

直系尊属の子や孫が結婚や子育ての費用を使うための資金を受け取る場合、1,000万円まで非課税となる特例があります。

相続時精算課税制度の活用

生前贈与加算への対策として、相続時精算課税制度を利用する方法もあります。この制度では、2,500万円までの贈与が非課税となります。ただし、相続時にその贈与額を相続財産に加算して相続税を計算する仕組みです。

メリット

・大きな額の贈与が可能で、生前に資産の分配を進めることができる。

・相続税対策として、贈与を計画的に進められる。

注意点

・一度選択すると暦年課税に戻ることはできません。

・贈与時点での節税効果は薄い場合があります。

詳細は、国税庁のホームページでご確認下さい。

No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4510.htm(20250109)

No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4511.htm(20250109)

No.4103 相続時精算課税の選択https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm(20250109)

まとめ

いかがだったでしょうか?

この記事では、生前贈与加算の基本的な仕組みをわかりやすく解説し、計算例を交えながら注意点をご紹介しました。

適切な準備をすることで、相続税負担を最小限に抑え、大切な家族を守るための相続手続きを実現できます。

相続対策を考えている方は、ぜひこの記事をヒントに、安心して準備を進めてみてください。